Mengenal Jenis-Jenis Pajak yang berlaku di Indonesia, Pajak Penghasilan diatur dalam Undang-undang No. 28 Tahun 2007. Pajak penghasilan adalah pajak yang dikenakan terhadap subyek pajak atas penghasilan yang diterima atau diperolehnya dalam tahun pajak. Subyek pajak di sini dapat berupa orang pribadi atau badan misal PT dan Koperasi.

1. Pajak Penghasilan

Yang menjadi objek pajak adalah penghasilan, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan wajib pajak yang bersangkutan. Bentuk-bentuk penghasilan yang dikenai pajak misalnya gaji, honorarium, bonus, laba usaha, bunga simpanan di bank, hadiah dan lain-lain.

2. Pajak Pertambahan Nilai (PPN)

Pajak pertambahan nilai adalah pajak yang dikenakan atas konsumsi barang atau jasa di dalam daerah pabean (daerah pajak). Pertambahan nilai timbul karena digunakannya faktor-faktor produksi dalam menyiapkan, menghasilkan, menyalurkan, dan memperdagangkan barang atau jasa kepada konsumen. Subjek dari PPN adalah pengusaha yang melakukan penyerahan barang kena pajak atau jasa kena pajak. Objek PPN dapat berbentuk barang dan jasa dengan kriteria sebagai berikut :

- Barang Kena Pajak (BKP) adalah barang berwujud yang menurut sifat atau hukumnya dapat berupa barang bergerak atau barang tidak bergerak. Barang bergerak misalnya meja, kursi, komputer, dan lain-lain. Sedangkan barang tidak bergerak misalnya rumah, kapal, pabrik, dan lain-lain.

- Jasa Kena Pajak (JKP) adalah setiap kegiatan pelayanan, misalnya jasa konsultan, jasa auditor, jasa pengacara dan lain-lain. Dalam undang-undang juga ditegaskan bahwa tidak semua barang dan jasa menjadi objek pajak.

Barang dan jasa yang tidak termasuk objek pajak adalah :

a) Kelompok Barang

- Hasil pertambangan atau hasil pengeboran yang diambil langsung dari sumbernya.

- Kebutuhan pokok yang sangat dibutuhkan oleh rakyat banyak.

- Makanan dan minuman yang disajikan di hotel, restoran, rumah makan, warung, dan sejenisnya.

- Uang, emas batangan, dan surat-surat berharga

b) Kelompok Jasa

(1) Jasa di bidang kesehatan medik. (2) Jasa di bidang pelayanan sosial. (3) Jasa pengiriman surat dengan perangko. (4) Jasa di bidang perbankan dan asuransi. (5) Jasa di bidang keagamaan. (6) Jasa dibidang pendidikan. (7) Jasa dibidang kesenian dan hiburan yang telah dikenakan pajak tontonan. (8) Jasa dibidang penyiaran yang bukan bersifat iklan. (9) Jasa komersial angkutan umum di darat dan di air. (10) Jasa di bidang tenaga kerja (11) Jasa di bidang perhotelan (12) Jasa yang disediakan oleh pemerintah dalam rangka menjalankan pemerintahan secara umum.

3. Pajak Penjualan Atas Barang Mewah (PPnBM)

Pajak Penjualan atas Barang Mewah (PPnBM) diatur dalam undang-undang yang sama dengan Pajak Pertambahan Nilai (PPN) yaitu Undang-Undang No. 28 tahun 2007. Pajak ini hanya dikenakan sekali.

Subjek dari PPnBM adalah Pengusaha Kena Pajak (PKP) yang menghasilkan Barang Kena Pajak (BKP) yang tergolong mewah di dalam daerah pabean dalam lingkungan perusahaan / pekerjaannya dan pengusaha yang mengimpor barang yang tergolong mewah.

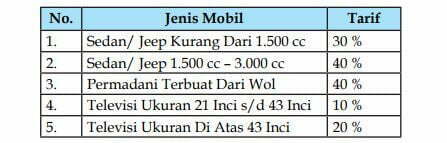

Tarif Pajak PPnBM paling rendah 10 % dan paling tinggi 75 % yang ditetapkan dengan Peraturan Pemerintah. Atas ekspor Barang Kena Pajak yang tergolong mewah dikenakan pajak 0 % yang ditetapkan dengan Keputusan Menteri Keuangan. Sebagai contoh dapat kita lihat dalam Tabel berikut.

4. Pajak Bumi dan Bangunan (PBB)

Dasar hukum untuk PBB adalah Undang-undang No. 12 tahun 1994 tentang Perubahan Undang-undang No. 12 tahun 1985. Peraturan perundang-undangan di bawahnya adalah Peraturan Pemerintah No. 46 tahun 2000, dan Keputusan Menteri Keuangan RI No. 201/ KMK.04/2000.

Subjek PBB adalah orang atau badan yang secara nyata mempunyai suatu hak atas bumi atau memperoleh manfaat atas bangunan. Karena itu wajib pajak PBB belum tentu pemilik bumi dan atau bangunan, tetapi orang atau badan yang memanfaatkan bumi dan bangunan tersebut.

Ditinjau dari namanya jelas pajak ini dapat dipastikan merupakan pajak yang dikenakan atas bumi dan bangunan. Bumi adalah permukaan bumi dan tubuh bumi yang ada di bawahnya, sedangkan bangunan adalah konstruksi teknik yang ditanamkan atau diletakkan secara tetap pada tanah dan atau perairan.

Pengertian bangunan ini juga meliputi: jalan yang terletak dalam suatu kompleks bangunan, pabrik dan emplasemennya, jalan TOL, kolam renang, pagar mewah, tempat olah raga, galangan kapal, dermaga, taman mewah, tempat penampungan minyak, dan fasilitas lain yang memberikan manfaat.

Objek yang tidak kena pajak

Dalam undang-undang juga diatur objek pajak yang tidak kena pajak adalah bumi dan bangunan yang :

- Kepentingan umum di bidang : ibadah, sosial, kesehatan, pendidikan, dan kebudayaan nasional, yang tidak dimaksudkan untuk mencari keuntungan.

- Untuk pekuburan, peninggalan purbakala, atau sejenisnya.

- Dimanfaatkan untuk hutan lindung, hutan suaka alam, hutan wisata, taman nasional, tanah penggembalaan yang dikuasai oleh desa dan tanah negara yang belum dibebani suatu hak.

- Perwakilan diplomatik, konsulat, berdasarkan asas perilaku timbal balik.

- Badan atau perwakilan organisasi internasional yang ditentukan oleh menteri keuangan.

5. Bea Meterai

Mengenal Jenis-Jenis Pajak yang berlaku di Indonesia, Dasar hukum dari pengenaan Bea Meterai adalah Undang-undang No.13 tahun 1985 tentang Bea Meterai. Pelaksanaannya diatur dalam Peraturan Pemerintah No. 24 tahun 2000 tentang Perubahan Tarif Bea Meterai dan Besarnya Batas Pengenaan Harga Nominal yang Dikenakan Bea Meterai. Bea materai dikenakan atas dokumen-dokumen :

- Surat perjanjian atau yang lain yang dibuat dengan tujuan digunakan untuk alat pembuktian mengenai perbuatan, kenyataan, atau keadaan yang bersifat perdata.

- Akta-akta notaris termasuk salinannya.

- Akta-akta yang dibuat oleh Pejabat Pembuat Akta Tanah (PPAT) termasuk rangkapannya.

- Surat berharga seperti wesel, promes, aksep, dan cek yang nominalnya lebih dari Rp 1.000.000,00.

- Efek dengan nama dalam bentuk apapun sepanjang harga nominalnya lebih dari Rp 1.000.000,00.

- Dokumen yang digunakan sebagai alat pembuktian di muka pengadilan.

Tarif Bea Meterai hanya terdiri dari dua jenis tarif yaitu Rp 3.000,00 dan Rp 6.000,00, dengan ketentuan seperti dalam Tabel berikut :

Dokumen yang tidak dikenai Bea Materai

Mengenal Jenis-Jenis Pajak yang berlaku di Indonesia, Tidak semua dokumen-dokumen penting dikenai Bea Meterai. Dokumen-dokumen berikut ini tidak dikenai bea materai seperti :

- surat penyimpanan barang, surat angkut barang, bukti pengiriman atau penerimaan barang

- segala bentuk ijasah

- Terima gaji, uang tunggu, pensiun, tunjangan, dan pembayaran lain yang berkaitan dengan hubungan kerja serta surat-surat yang diserahkan untuk mendapatkan pembayaran

- Bukti penerimaan uang negara dari kas negara, kas pemerintah daerah, dan bank

- Terima uang yang dibuat untuk keperluan intern organisasi

- dokumen yang menyebutkan tabungan pembayaran uang tabungan kepada penabung oleh bank, koperasi, dan perusahaan sejenisnya

- surat gadai yang diberikan oleh PT Pegadaian

- Pembagian keuntungan atau bunga dari efek, dengan nama dan dalam bentuk apapun

Baca juga Pajak dalam Perekonomian Nasional

Cara menggenakan benda materai

Pada umumnya meterai atas dokumen dilunasi dengan cara mengenakan benda meterai atau menggunakan kertas bersegel atau disebut kertas bermeterai. Beberapa hal yang perlu diperhatikan dalam menggunakan benda materai adalah :

- meterai tempel direkatkan seluruhnya dengan dengan utuh dan tidak rusak di atas dokumen yang dikenakan Bea Meterai

- materai tempel direkatkan di tempat di mana tanda tangan akan dibubuhkan disertai dengan pencantuman tanggal, bulan, dan tahun dilakukan di atas materai sehingga sebagian tanda tangan ada di atas kertas dan sebagian di atas meterai tempel

- jika digunakan lebih dari satu meterai tempel, maka tanda tangan harus dibubuhkan sebagian di atas semua meterai tempel dan sebagian di atas kertas

- kertas meterai yang sudah digunakan tidak boleh digunakan lagi

- Dokumen lebih dari satu lembar, maka untuk bagian isi yang masih tertinggal dapat digunakan kertas tidak bermeterai

Baca juga Fungsi Pajak di Indonesia sangat penting

Mengenal Jenis-Jenis Pajak yang berlaku di Indonesia, Jika dokumen yang dibuat lupa dibubuhi materai, maka sangsi administrasi harus dipenuhi adalah 200% dari Bea materai yang kurang dibayar. Pelunasan dilakukan dengan cara pemeteraiaan kemudian pada dokumen. Pemeteraian kemudian adalah suatu cara pelunasan Bea Meterai yang dilakukan oleh pejabat PT Pos Indonesia atas permintaan pemegang dokumen yang bea meterainya belum dilunasi sebagaimana mestinya.